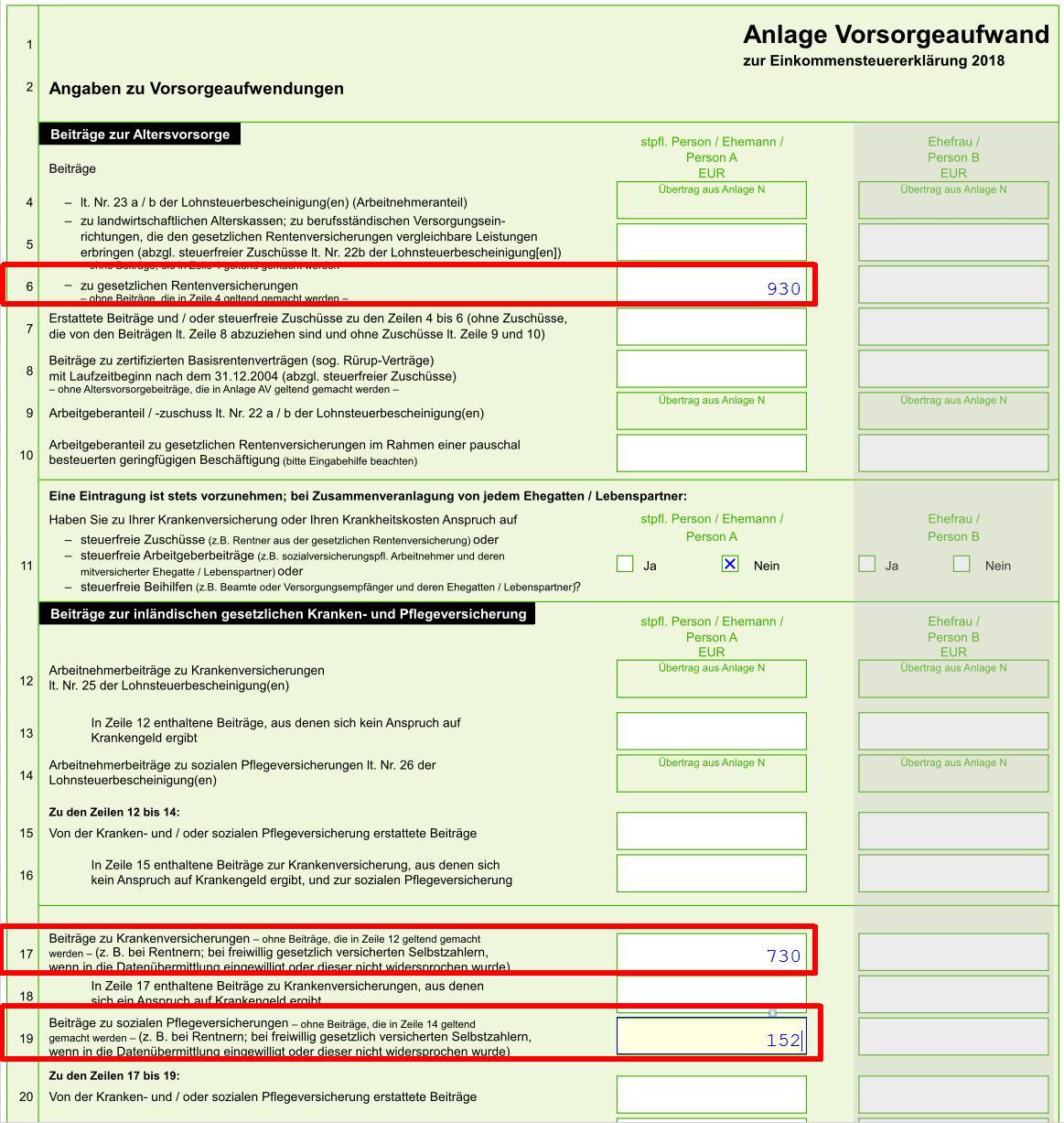

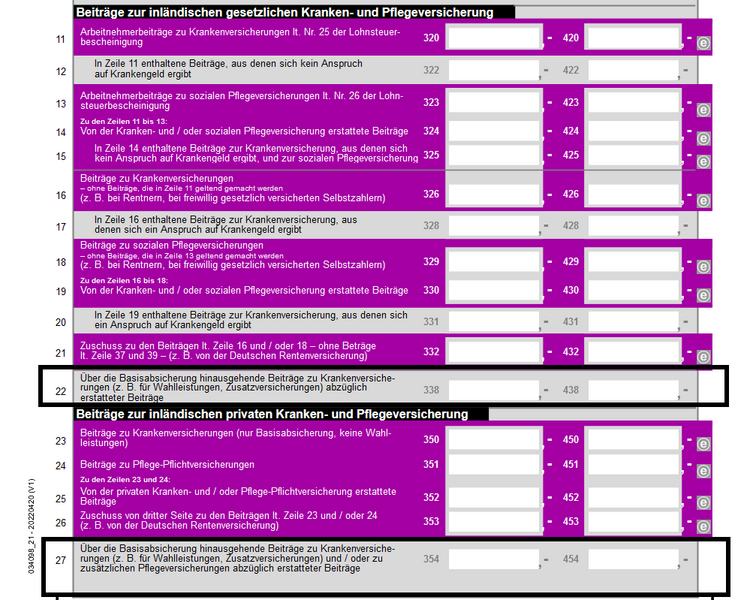

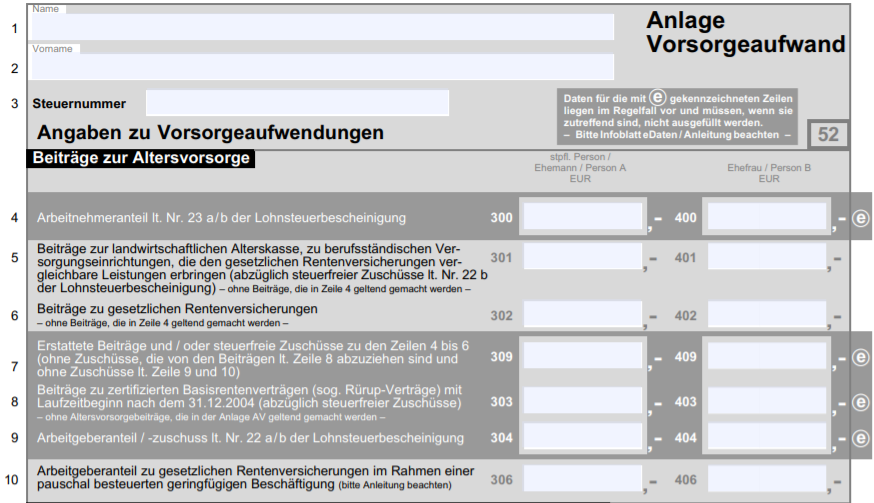

Als in der gesetzlichen Sozialversicherung versicherter Arbeitnehmer, tragen Sie in der Zeile 4 den Arbeitnehmeranteil zur gesetzlichen Rentenversicherung ein – die Höhe des Betrags können Sie Ihrer Lohnsteuerbescheinigung entnehmen. In Zeile 9 tragen Sie den Anteil ein, den Ihr Arbeitgeber für Sie trägt.Definition Mindestvorsorgepauschale

Heute entdeckst du die Vorsorgepauschale nur noch in der Lohnsteuerbescheinigung, wo sie in Zeile 28 als „Beiträge zur privaten Kranken- und Pflegepflichtversicherung oder Mindestvorsorgepauschale“ aufgeführt ist. Diese kannst du dann in der Steuererklärung eintragen.In der Anlage Vorsorgeaufwand sind alle Versicherungsbeiträge für die Altersvorsorge anzugeben und als Sonderausgaben geltend zu machen.

Werden Vorsorgeaufwendungen automatisch berücksichtigt : Was nützt mir die Bescheinigung der Vorsorgeaufwendungen nach dem Einkommensteuergesetz Ihr Dienstherr beziehungsweise Arbeitgeber berücksichtigt automatisch einen Pauschalbetrag in Höhe von 12 Prozent Ihres Bruttomonatslohns beziehungsweise Ihrer Bruttomonatsbezüge steuermindernd.

Wie hoch ist die Pauschale für Vorsorgeaufwendungen

Die sonstigen Vorsorgeaufwendungen sind insgesamt bis 1.900 Euro abzugsfähig, wenn der Steuerzahler steuerfreie Zuschüsse zu seiner Krankenversicherung oder Beihilfe zu den Krankheitskosten erhält. Bekommt er diese steuerfreien Zuschüsse nicht, kann er bis zu 2.800 Euro als sonstige Vorsorgeaufwendungen geltend machen.

Wie hoch sind Vorsorgeaufwendungen absetzbar : Absetzbar sind davon für 2022 bis zu 24.101 Euro (Ledige) bzw. 48.202 Euro (Verheiratete). Ab 2023 können Aufwendungen im Rahmen des Höchstbetrags voll steuerlich geltend gemacht werden. Zu den Altersvorsorgeaufwendungen zählen Vorsorgeaufwendungen, die zur Altersvorsorge verwendet werden.

Diese Beiträge wirken sich – anders als zunächst vorgesehen – zu 100 % steuermindernd aus. Die sonstigen Vorsorgeaufwendungen sind insgesamt bis 1.900 Euro abzugsfähig, wenn der Steuerzahler steuerfreie Zuschüsse zu seiner Krankenversicherung oder Beihilfe zu den Krankheitskosten erhält.

Altersvorsorgeaufwendungen sind mit einem bestimmten Prozentsatz absetzbar. Er beträgt im Jahr 2022 94 Prozent und ab 2023 100 Prozent. Der Höchstbetrag der Vorsorgeaufwendung beträgt im Jahr: 2022: 25.639 Euro für Ledige und 51.278 Euro für Verheiratete.

Wie berechnet das Finanzamt die Vorsorgeaufwendungen

Die Berechnung, was Du als Sonderausgaben absetzen kannst, erfolgt mehrstufig: In der Steuererklärung für das Jahr 2022 berücksichtigt das Finanzamt wie beschrieben 94 Prozent, also maximal 24.101 Euro für Alleinstehende und 48.202 Euro für Paare. Im Jahr 2023 dann 100 Prozent der Beiträge bis zur Höchstgrenze.Welche Versicherungen kann ich steuerlich geltend machen – als Vorsorgeaufwendungen

- Krankenversicherung.

- Pflegeversicherung.

- Arbeitslosenversicherung.

- Haftpflichtversicherungen (auch Kfz)

- Krankenzusatzversicherungen.

- Erwerbs- und Berufsunfähigkeitsversicherungen.

- Risikolebensversicherung.

Von der Einkommensteuer absetzbar ist die Basisversorgung oder Basisrente. Darunter fallen Beiträge zur gesetzlichen Rentenversicherung, zur landwirtschaftlichen Alterskasse, zur Rürup-Rente sowie Zahlungen ans berufsständige Versorgungswerk – also Ihre Beiträge für den Aufbau einer Altersvorsorge.

Hinweis:Die Anlage Vorsorgeaufwand benötigen Sie, wenn Sie im Gesetz abschließend aufgezählte Vorsorgeaufwendungen (Versicherungsbeiträge) als Sonderausgaben steuermindernd geltend machen wollen. Ehegatten, die zusammenveranlagt werden, geben eine gemeinsame Anlage Vorsorgeaufwand ab.

Kann man Hausrat und Gebäudeversicherung von der Steuer absetzen : Die Wohngebäudeversicherung ist bis auf wenige Ausnahmen nicht steuerlich absetzbar. Denn anders als etwa eine Privat-Haftpflichtversicherung dient die Police nicht der eigenen Vorsorge. Vielmehr handelt es sich um eine Sachversicherung, die Sachwerte, aber keine Personen absichert.

Wann brauche ich die Anlage Vorsorgeaufwand : Wann Sie die Anlage Vorsorgeaufwand ausfüllen müssen

Hinweis:Die Anlage Vorsorgeaufwand benötigen Sie, wenn Sie im Gesetz abschließend aufgezählte Vorsorgeaufwendungen (Versicherungsbeiträge) als Sonderausgaben steuermindernd geltend machen wollen.

Kann man die Müllgebühren von der Steuer absetzen

Grundsätzlich sind Müllgebühren nicht als haushaltsnahe Dienstleistung absetzbar. Etwas Anderes gilt, wenn die Gebühr einen Bezug zur Einkunftserzielung hat. Dann können die Beiträge zu den Werbungskosten zählen. Entsprechend lassen sich die Kosten dann bei der Vermietung und Verpachtung von Eigentum absetzen.

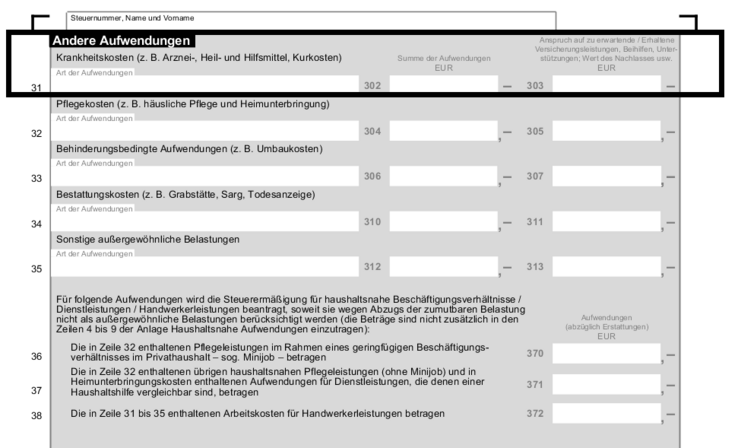

Die Haftpflichtversicherung in der Steuererklärung geltend machen. Die Beiträge zur Privathaftpflicht können als sonstige Vorsorgeaufwendung steuerlich abgesetzt werden. Deine Beiträge trägst Du in der "Anlage Vorsorgeaufwände" (Zeile 46 – 50) Deiner Einkommenssteuererklärung ein.Eine Wohngebäudeversicherung ist eine Versicherung, die Schäden am Haus oder der Wohnung abdeckt. Beiträge zu einer Wohngebäudeversicherung für das selbstgenutzte Haus oder die selbstgenutzte Wohnung sind steuerlich nicht absetzbar, da es sich um nicht abzugsfähige „private“ Aufwendungen (Sonderausgaben) handelt.

Kann man die KFZ Steuer steuerlich absetzen : Deine KFZ-Steuer kannst du leider nur absetzen, wenn du einen Dienstwagen fährst. Als Ausgleich kannst du aber die KFZ-Haftpflichtversicherung, die Pendlerpauschale, deine private Unfallversicherung und diverse weitere Kosten für dein Auto absetzen.