Steuerbelastung mit IAB (Steuersatz 35 %)

Durch den Abzug des Investitionsabzugsbetrags reduziert sich Ihre Steuerlast und Sie sparen für das Steuerjahr ohne einen Cent Ausgaben 10.500 Euro. Unternehmer, Unternehmerinnen und Selbständige und können 2024 bei der Steuer eine Menge Geld sparen.Einheitliche Gewinngrenze ab JStG 2020

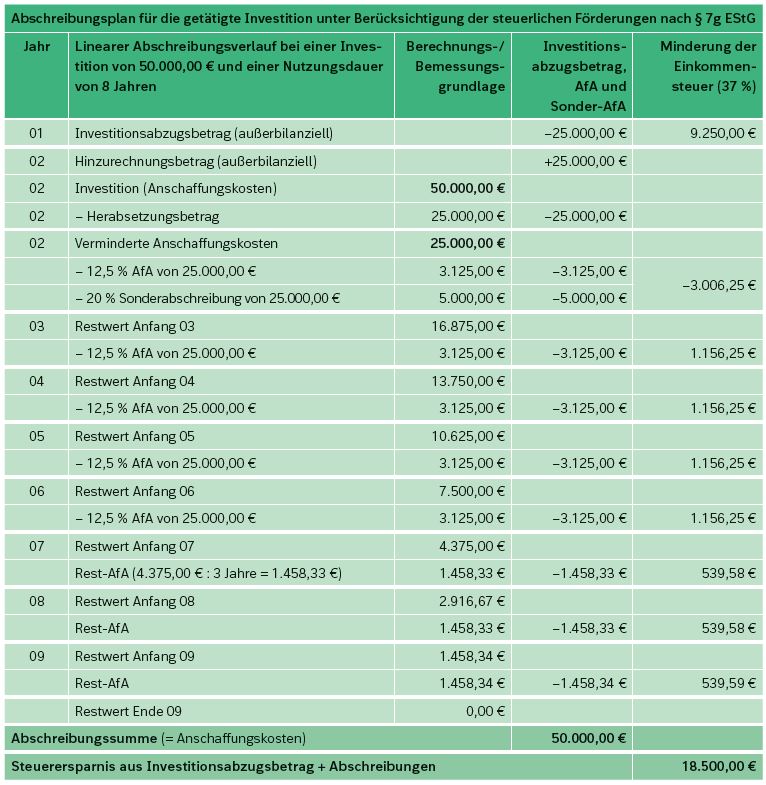

Für die Bildung eines IAB darf nun der Gewinn den Betrag von 200.000 EUR nicht übersteigen. Diese Grenze gilt unabhängig davon, ob Einkünfte aus Gewerbebetrieb, aus selbständiger Arbeit oder aus einem Betrieb der Land- und Forstwirtschaft vorliegen.Der Abzug erfolgt, anders als früher bei der Ansparrücklage, außerbilanziell. Im Jahr der Anschaffung wird der Investitionsabzugsbetrag dem Gewinn dann wieder hinzugerechnet. Um dies zu kompensieren, können die Anschaffungskosten in entsprechender Höhe gewinnmindernd herabgesetzt werden.

Hat der IAB Auswirkung auf die Gewerbesteuer : Gewerbesteuerlich hat sich die Bildung des IAB aber nicht gewinnmindernd ausgewirkt, weil die Gewerbesteuerpflicht erst mit der Betriebseröffnung entstanden ist.

Wann lohnt sich ein IAB

Der Investitionsabzugsbetrag kann sich vor allem auch dann lohnen, wenn Sie für das aktuelle Jahr mit einem größeren Gewinn rechnen als für die folgenden Jahre. Bei einem progressiven Steuersatz hat die Abschreibung der geplanten Anschaffung dann einen größeren Effekt.

Wann macht IAB Sinn : Der IAB eignet sich für bewegliche Wirtschaftsgüter des Anlagevermögens (nicht des Umlaufvermögens), darunter fallen alle Maschinen, der Kastenwagen im Fuhrpark, Betriebs- und Geschäftsausstattung, etwa der Tresen der Bäckerei, und Betriebsvorrichtungen, auch wenn sie mit dem Boden verbunden sind.

Zur Berechnung des Netto- oder Reingewinns werden vom Bruttogewinn alle übrigen Kosten wie Personalaufwand, Abschreibungen oder Steuern abgezogen. Dieser Betrag wird auch Jahresüberschuss genannt.

Die Grenzen für den Investitionsabzugsbetrag richten sich nach der Größe des Unternehmens: Bilanzierende Gewerbetreibende: Betriebsvermögen von 235.000 Euro. Bilanzierende Freiberufler: Betriebsvermögen von 235.000 Euro.

Kann IAB im Jahr der Anschaffung gebildet werden

Voraussetzung für die Bildung eines IAB ist allein die Absicht, abnutzbare bewegliche (neue oder gebrauchte) Wirtschaftsgüter des Anlagevermögens anschaffen zu wollen. Die private Nutzung darf im Anschaffungsjahr und im Folgejahr insgesamt nicht mehr als 10 % betragen.Die wichtigsten Vorteile für die begünstigten Unternehmen sind: Möglichkeit zur Bildung einer gewinnmindernden Rücklage für geplante Investitionen. Investitionsabzugsbetrag bezieht sich sowohl auf Anschaffungs- wie auch Herstellungskosten eines begünstigten Wirtschaftsgutes.Investitionsabzug und späterer 40 %iger Sofortabzug

Sie darf nicht höher sein als der früher in Anspruch genommene IAB; außerdem darf sie 40 % der tatsächlichen Anschaffungs- bzw. Herstellungskosten nicht übersteigen.

Lohnsteuertabelle 2021

| Zu versteuerndes Einkommen 2021 | Grundtarif | Splittingtarif |

|---|---|---|

| 50.000,00 € | 11.994 € | 7.252 € |

| 51.000,00 € | 12.383 € | 7.536 € |

| 52.000,00 € | 12.776 € | 7.822 € |

| 53.000,00 € | 13.173 € | 8.108 € |

Wie viel Steuern bei 60000 Euro Gewinn : Bei einem Jahreseinkommen von 10.400 Euro liegt der Durchschnittssteuersatz bei 0,5 %, bei 40.000 Euro bei 18,7 %, bei 60.000 Euro bei 24,5 % und bei 100.000 Euro bei 31,4 % (ohne Soli-Zuschlag). Bis 1990 lag der Spitzensteuersatz noch deutlich höher, nämlich bei 56 Prozent.

Wie viel Steuern bei 100000 Euro Gewinn : Bei einem Jahreseinkommen von 10.400 Euro liegt der Durchschnittssteuersatz bei 0,5 %, bei 40.000 Euro bei 18,7 %, bei 60.000 Euro bei 24,5 % und bei 100.000 Euro bei 31,4 % (ohne Soli-Zuschlag). Bis 1990 lag der Spitzensteuersatz noch deutlich höher, nämlich bei 56 Prozent.

Wie viel Steuern bei 1 Million Gewinn

Begeistere Lottospieler mögen sich fragen, ob sie den Gewinn in diesem Fall versteuern müssten. Die Antwort ist: Nein. In Deutschland müssen Gewinne aus Glücksspielen nicht versteuert werden, unabhängig davon, wie groß der Gewinn ist, wie "Lottoland" erklärt. Der Gewinner erhält die volle Summe ohne steuerliche Abzüge.

Um die Gewerbesteuer zu berechnen, wird der Vorsteuergewinn mit der „Steuermesszahl“ von 3,5 Prozent und dem Gewerbesteuerhebesatz multipliziert. Beträgt dieser zum Beispiel 400 Prozent, ergeben sich bei 100.000 Euro Gewinn also 100.000 Euro mal 0,035 mal 4 = 14.000 Euro Gewerbesteuer.Nein, muss man nicht! Wer beim Lotto Millionenbeträge oder auch kleinere Summen absahnt, kann beruhigt sein, denn der Gewinn ist steuerfrei. Diese Steuerfreiheit gilt übrigens nicht, wie vielfach behauptet wird, nur im ersten Jahr. Der Fiskus schlägt auch in der Folgezeit nicht zu.

Wie viel Steuern zahlt man bei 50000 Euro Gewinn : Lohnsteuertabelle 2021

| Zu versteuerndes Einkommen 2021 | Grundtarif | Splittingtarif |

|---|---|---|

| 49.000,00 € | 11.609 € | 6.970 € |

| 50.000,00 € | 11.994 € | 7.252 € |

| 51.000,00 € | 12.383 € | 7.536 € |

| 52.000,00 € | 12.776 € | 7.822 € |