Wer ein Kassenbuch führt, hat den Überblick über seinen Bargeldbestand. Jeder Kaufmann/jede Kauffrau, Unternehmen mit doppelter Buchführung und alle im Handelsregister eingetragene Betriebe sind verpflichtet ein Kassenbuch zu führen. Der Gesetzgeber verpflichtet zum Kassenbuch, um Steuerhinterziehung zu verhindern.Welches Kassenbuch wird vom Finanzamt anerkannt Das Finanzamt erkennt ein Kassenbuch an, wenn es den gesetzlichen Vorschriften laut Handelsgesetzbuch (HGB), Abgabenordnung (AO) und den Grundsätzen ordnungsmäßiger Buchführung (GoB) bzw.Kassenbuchführung: Eine Anleitung

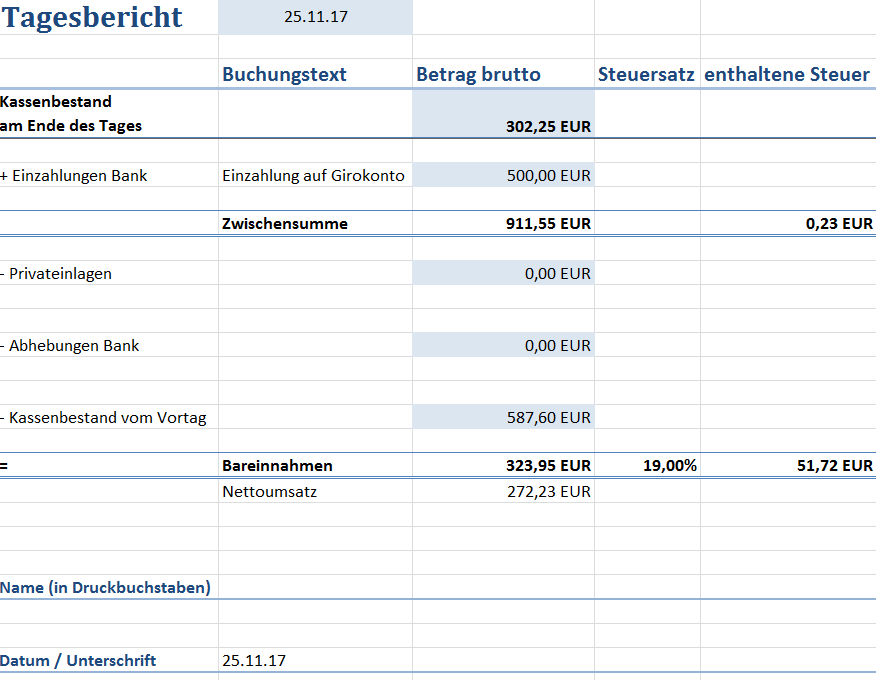

- Kennzeichnung der Buchung als Einnahme oder Ausgabe.

- Datum der Kassenbewegung.

- Fortlaufende Belegnummer.

- Betrag und Währung der Bareinnahme oder -ausgabe.

- Umsatzsteuersatz in Prozent.

- Umsatzsteuerbetrag.

- Erklärender Buchungstext.

- Endbestand der Kasse.

Was passiert wenn ich kein Kassenbuch führe : Bußgelder können ab 2020 nicht nur gegen den Unternehmer erhoben werden, der ein nicht ordnungsgemäßes Kassensystem führt, sondern auch gegen Vertreiber derartiger Systeme bzw. Manipulationssoftware. Die Höhe der Bußgelder wurde auf bis zu 25.000 Euro angehoben.

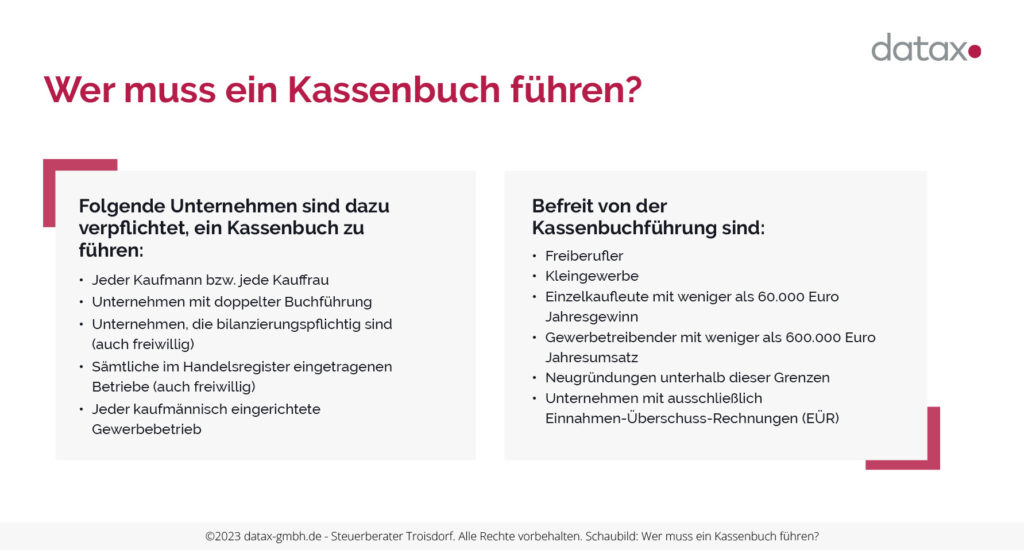

Ist es Pflicht ein Kassenbuch zu führen

Verpflichtung zur Kassenführung

Jeder Buchführungspflichtige muss Bücher und Aufzeichnungen gem. §§ 140 – 148 AO, § 238 ff. HGB führen, welche auch die tägliche Aufzeichnung der Kasseneinnahmen und -ausgaben (Kassenbuch) umfassen. Es besteht eine Einzelaufzeichnungspflicht.

Wie ist eine Barkasse zu führen : Das heißt: Zur Barkasse gehört ein Kassenbuch (Einnahmen-/Ausgabenbuch), in das alle Einlagen und Entnahmen in chronologischer Reihenfolge eingetragen werden und die dazu gehörenden Belege abgeheftet werden. In regelmäßigen Abständen ist zu prüfen, ob der Kassenbestand mit dem Kassenbuch übereinstimmt.

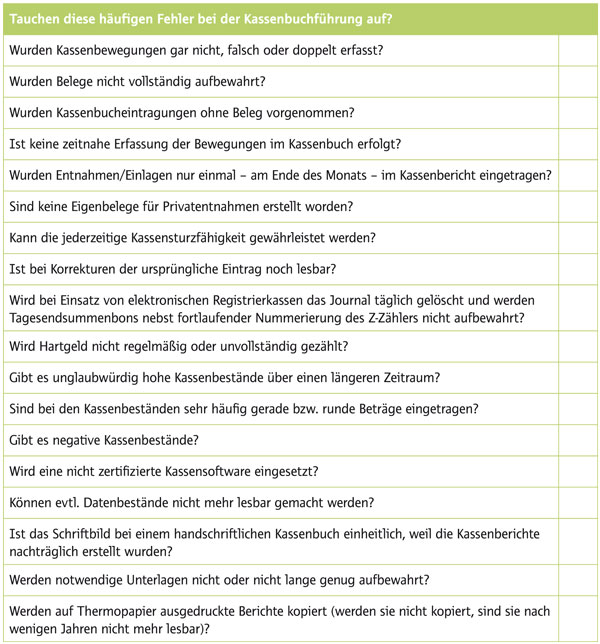

Elf Grundsätze für ein ordnungsgemäßes Kassenbuch

- Der Mandant/die Mandantin muss das Kassenbuch selbst führen bzw.

- Keine Buchung ohne Beleg.

- Belege müssen fortlaufend nummeriert sein.

- Der Kassenbestand darf/kann nie negativ sein.

- Geldverschiebungen zwischen Bank und Kasse müssen festgehalten werden (Geldtransit).

Braucht jedes Kleingewerbe eine Registrierkasse Zunächst zum rechtlichen Hintergrund: In Deutschland sind Gewerbetreibende völlig frei in der Wahl Ihrer Kasse. Sie müssen nicht zwangsläufig eine Registrierkasse verwenden, auch eine offene Ladenkasse ist erlaubt.

Ist ein Kassenbuch in Excel erlaubt

Das Kassenbuch allein mit Hilfe einer Excel-Tabelle ist demnach nicht zulässig, da solch ein Dokument problemlos im Nachhinein verändert oder Einträge gar gelöscht werden können.Wer darf eine offene Ladenkasse führen Jeder Unternehmer darf eine offene Ladenkasse führen. Eine Pflicht zur Führung einer elektronischen Kasse gibt es in Deutschland nicht. Dies ist auch nicht an die Umsatzgrenzen gebunden.Das Kassenbuch ist also eine einfache Form der Buchführung und kann die Aufgabe eines Hilfsbuchs erfüllen. Ein Kassenbuch hilft Unternehmern, ihre Bareinnahmen sowie den aktuellen Stand ihrer Kasse übersichtlich zu erfassen und fasst Einnahmen und Ausgaben in Excel zusammen.

Seit 2016 gilt die Registrierkassen- und Belegerteilungspflicht für Bareinnahmen. Betriebe sind zur Verwendung einer Registrierkasse verpflichtet, wenn ihre Jahresumsätze 15.000 € und ihre Barumsätze 7.500 € überschreiten. Ausnahmen sind für bestimmte Unternehmensarten und Umsätze möglich.

Was ist der Unterschied zwischen Kassenbuch und Kassenbericht : Ein Kassenbericht ist die Grundlage für die Eintragungen in das Kassenbuch. Während der Kassenbericht die Tageslosung anzeigt, die sich aus den Bareinnahmen und -ausgaben ergibt, dokumentiert das Kassenbuch die Geschäftsvorfälle.

Wer braucht keine Registrierkasse : Sie soll Kassenmanipulationen verhindern. Verwendet jedoch in Deutschland ein Kleinunternehmer, ein Friseur, eine Kfz-Werkstatt oder jemand in Einzelhandel oder Gastronomie eine offene Ladenkasse, greift keine Registrierkassenpflicht.

Wer ist von der Registrierkassenpflicht ausgenommen

Ausnahmen oder Erleichterungen bei der Registrierkassen- und Belegerteilungspflicht sind für gewisse Unternehmerarten und Umsätze möglich: Umsätze im Freien („Kalte-Händeregelung“) bis zu € 30.000,- im Jahr. Bestimmte Automaten wie etwa Tischfußball-, Musik- oder Dartautomaten.

Jede Einzelhändlerin und jeder Einzelhändler sollte mit den Grundsätzen zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff (GoBD) vertraut sein und diese sicher anwenden können.Heißt konkret: Seit dem 01. April 2021 benötigt jedes Unternehmen, das in Deutschland eine Registrierkasse oder ein Kassensystem verwendet, eine technische Sicherheitseinrichtung (TSE). Hier ist es den Kassenbetreibern überlassen, ob die TSE in hardware- oder cloudbasierter Form vorliegt.

Wer ist von der Registrierkassenpflicht befreit : Die Belegerteilungsverpflichtung gilt für jeden Betrieb ab 1.1.2016 (egal ob Kassenpflicht besteht oder nicht). Ausnahmen von der Belegerteilungspflicht gibt es nur für die „Kalte-Händeregelung“, bestimmte Automaten, Feuerwehrfeste, Hütten, Buschenschanken und Vereinskantinen.