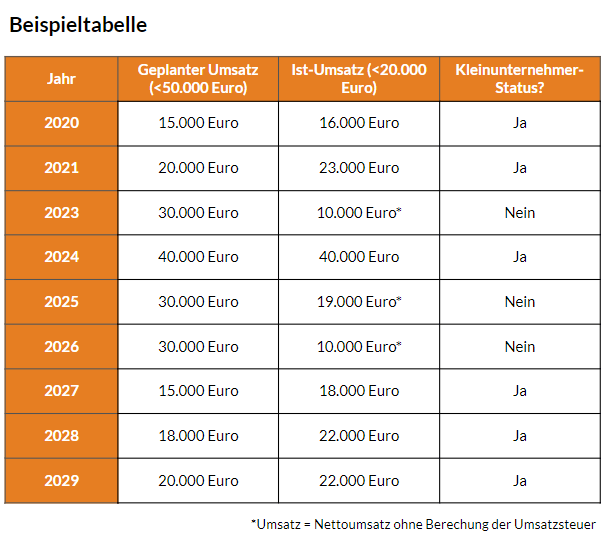

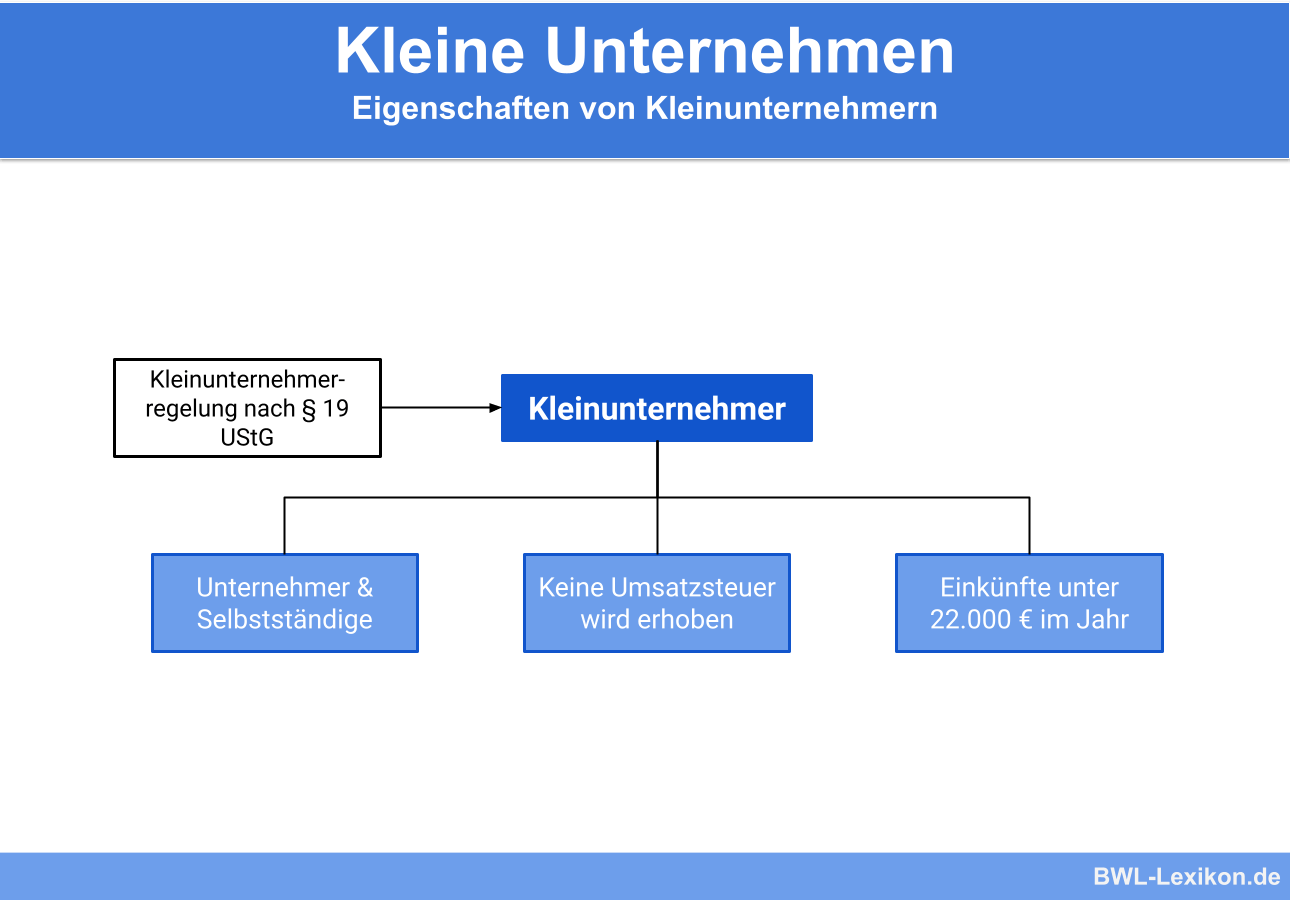

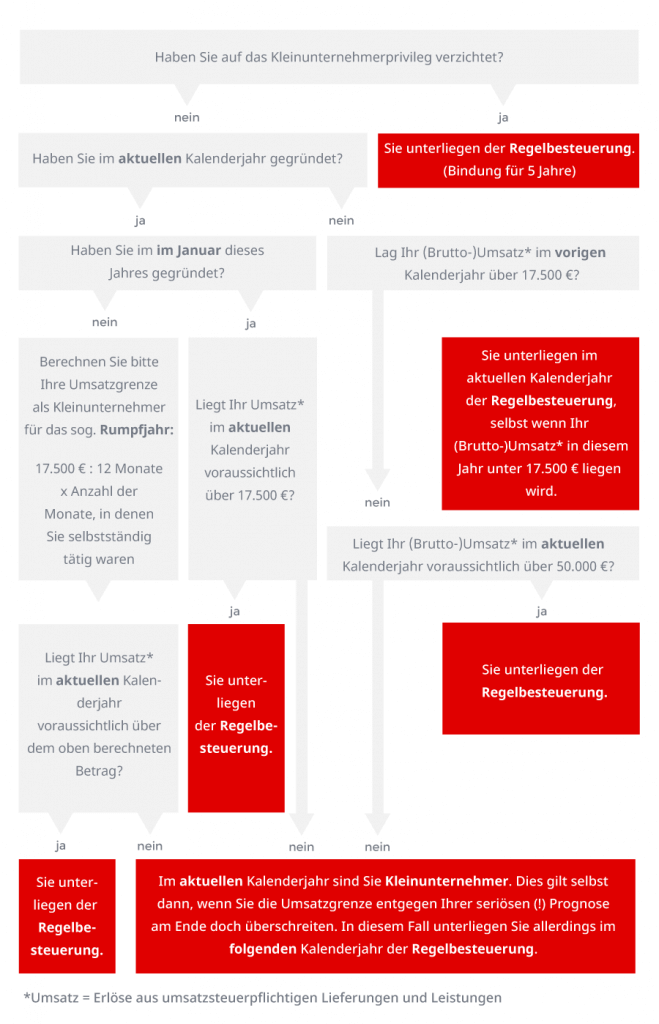

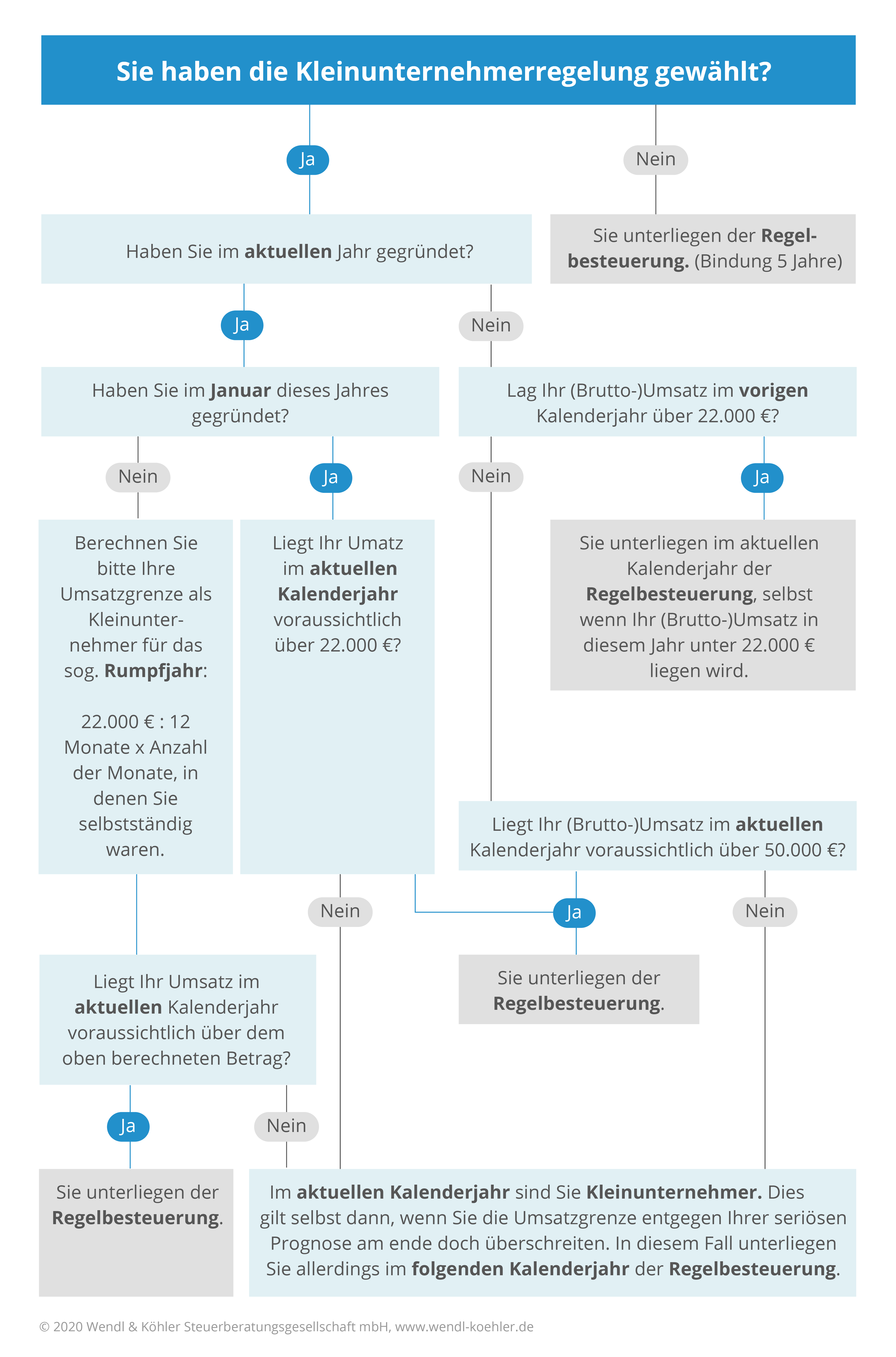

Die Kleinunternehmerregelung nach § 19 UStG steht allen Unternehmen zu – egal in welcher Rechtsform sie betrieben werden. Entscheidend ist einzig und allein, dass Kleinunternehmer die Umsatzgrenzen von 22.000 Euro und 50.000 Euro nicht überschreiten. Übrigens: Sie brauchen keine Gewerbeanmeldung als Kleinunternehmer.Zum Gesamtumsatz i.S.d. § 19 Abs. 3 UStG gehören auch die vom Unternehmer ausgeführten Umsätze, die nach § 1 Abs. 3 UStG wie Umsätze im Inland zu behandeln sind, sowie die Umsätze, für die ein anderer als Leistungsempfänger Steuerschuldner nach § 13b Abs. 5 UStG ist.Umsatzgrenze

Nach § 19 Abs. 1 UStG wird die Umsatzsteuer dann nicht erhoben, wenn der Unternehmer im vergangenen Jahr nicht mehr als 22.000 € Umsatz erzielt hat und im laufenden Jahr voraussichtlich nicht mehr als 50.000 € Umsatz erzielen wird.

Wie berechne ich meinen Umsatz Kleinunternehmer : U hat im bereits dargestellten Beispiel tatsächlich 2.000 Euro Umsatz statt 1.500 Euro Umsatz im Monat erzielt. Damit ergibt sich folgende Rechnung: 6.000 Euro (Gesamtumsatz Oktober bis Dezember, also 2.000 Euro x 3) x 12/3 (das heißt 12 Monate / 3 Monate) = 24.000 Euro (brutto) > 22.000 Euro.

Was zählt nicht zum Umsatz

Nicht zum Umsatz zählen alle Einnahmen, die außerhalb der regulären Geschäftsaktivitäten eines Unternehmens generiert werden. Dazu gehören insbesondere: Zinserträge: Einnahmen aus angelegten Unternehmensgeldern oder ausgewährten Krediten. Dividenden: Einnahmen aus Beteiligungen an anderen Unternehmen.

Was gilt alles als Umsatz : Seit 1.1. 2016 hat sich die rechtliche Definition des Umsatzes laut § 277 HGB (Handelsgesetzbuch) geändert. Als Umsatzerlöse gelten seither alle Einnahmen aus Verkauf, Vermietung oder Verpachtung von Waren oder aus der Erbringung von Dienstleistungen, abzüglich der Umsatzsteuer und den Erlösschmälerungen.

Steuerbare Umsätze sind solche, die der Umsatzsteuer unterliegen. Konkret handelt es sich bei steuerbaren Umsätzen dabei laut § 1 Abs. 1 UStG um: Lieferungen und sonstigen Leistungen, die ein Unternehmer im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt.

Kleinunternehmer kommen um eine Steuererklärung nicht herum. Vor allem die sogenannte Anlage EÜR, also die Einnahmen-Überschussrechnung, muss übermittelt werden. Seit dem Steuerjahr 2017 erfolgt die Übermittlung ausschließlich online. Wird nur wenig Umsatz generiert, bleibt auch der Steueraufwand eher gering.

Welche Umsätze gelten als nicht steuerbar

Die Geldflüsse, die umsatzsteuerlich als ”nicht steuerbar" definiert werden, sind: Zahlungen, die geleistet werden (müssen), ohne dass eine Lieferung oder Leistung vereinbart wurde. In solchen Fällen liegt kein Leistungsaustausch vor und es kann keine Umsatzsteuer erhoben werden.Seit 1.1. 2016 hat sich die rechtliche Definition des Umsatzes laut § 277 HGB (Handelsgesetzbuch) geändert. Als Umsatzerlöse gelten seither alle Einnahmen aus Verkauf, Vermietung oder Verpachtung von Waren oder aus der Erbringung von Dienstleistungen, abzüglich der Umsatzsteuer und den Erlösschmälerungen.Rechnerisch ausgedrückt, handelt es sich also um den Preis mal der Absatzmenge. Verkaufst du zum Beispiel 4 Äpfel zu je 1,50€, beträgt dein Umsatz 6€. Diese Kennzahl wird im internen Rechnungswesen zur Berechnung des Gewinns herangezogen und dient somit der Unternehmenssteuerung.

Nicht steuerbare Umsätze sind Umsätze, die für eine Leistung berechnet werden, bei der das ausführende Unternehmen in einem anderen Land als der Kunde ansässig ist.

Was sind Betriebsausgaben bei Kleinunternehmer : 4 EStG: „Betriebsausgaben sind die Aufwendungen, die durch den Betrieb veranlasst sind. “ Zu den Betriebsausgaben gehören alle Ausgaben, die mit deiner Firma in einem direkten Zusammenhang stehen. Sie können aus tatsächlichen, sachlichen oder wirtschaftlichen Gründen veranlasst worden sein.

Werden Kleinunternehmer vom Finanzamt geprüft : Kleinunternehmern droht wie allen anderen Unternehmern eine Betriebsprüfung, wenn das Finanzamt feststellt, dass es Unregelmäßigkeiten bei der Buchführung gibt. Dazu zählen folgende Punkte: Ihre jährlichen Gewinne schwanken stark. Ihre Steuererklärung war nicht plausibel.

Welche 4 Umsatzarten sind steuerpflichtig

Von den unechten Steuerbefreiungen siehst du nachfolgend die wichtigsten auf einen Blick.

- Verkauf von Grundstücken.

- bestimmte Umsätze die aus einem Glücksspiel stammen.

- Umsätze aus Versicherungen.

- Umsätze aus der Verpachtung oder Vermietung von Grundstücken.

- Leistungen aus einer Wohnungseigentümergemeinschaft.

Nicht steuerbare Umsätze sind Umsätze, die für eine Leistung berechnet werden, bei der das ausführende Unternehmen in einem anderen Land als der Kunde ansässig ist.Als Umsatz (oft auch „Erlös“ genannt) bezeichnet man die Einnahmen eines Betriebs durch Waren, Produkte oder Dienstleistungen in einem bestimmten Zeitraum, zum Beispiel innerhalb eines Geschäftsjahres. Man könnte als Umsatzformel also sagen, dass Umsatz = Absatzmenge x Preis ist.

Welche Einnahmen zählen nicht zum Umsatz : Zu den steuerfreien Einnahmen zählen z.B. staatliche Zuschüsse, soziale Unterstützung, bestimmte Sachleistungen oder Entschädigungen und Hilfszahlungen.