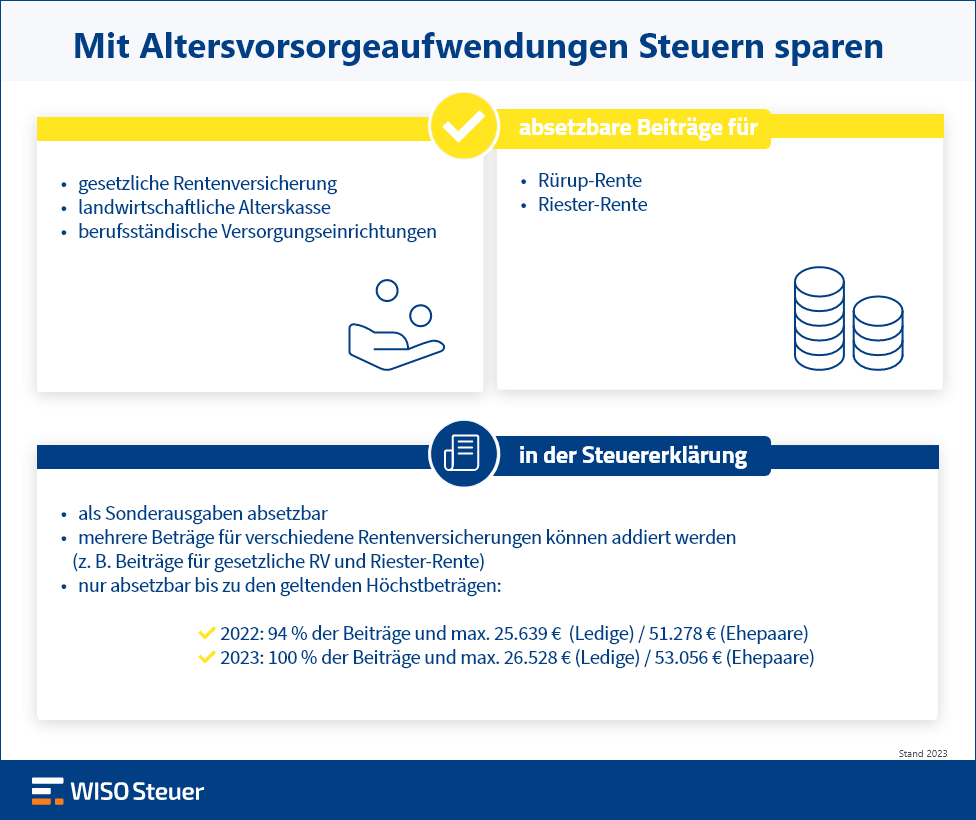

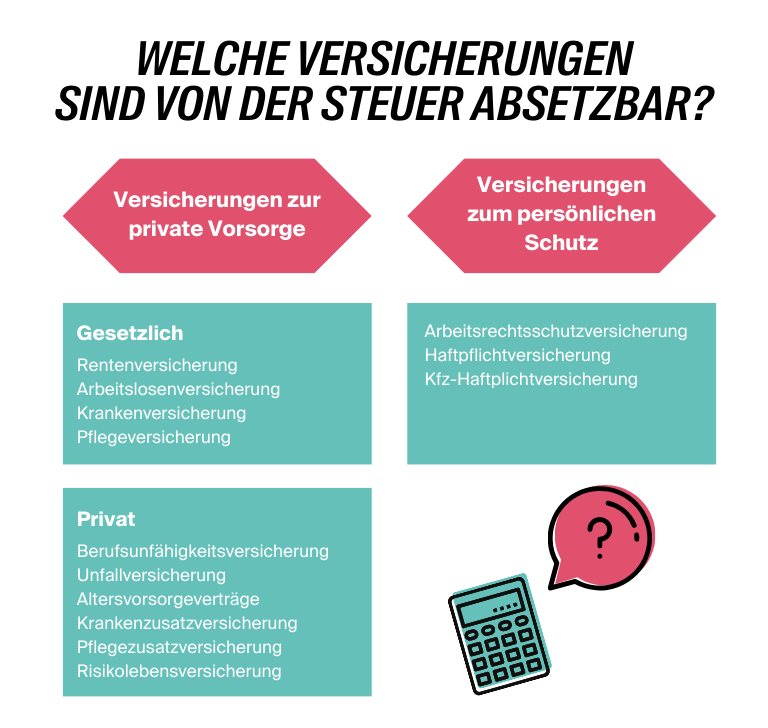

Zu den Vorsorgeaufwendungen zählen Beiträge zur Basis-Krankenversicherung und Pflegepflichtversicherung, ferner zur privaten Altersvorsorge und außerdem Beiträge zu bestimmten privaten Versicherungen, wie z.B. private Haftpflicht-, Unfall- und Berufsunfähigkeitsversicherungen.Von der Einkommensteuer absetzbar ist die Basisversorgung oder Basisrente. Darunter fallen Beiträge zur gesetzlichen Rentenversicherung, zur landwirtschaftlichen Alterskasse, zur Rürup-Rente sowie Zahlungen ans berufsständige Versorgungswerk – also Ihre Beiträge für den Aufbau einer Altersvorsorge.STEUERERKLÄRUNG FÜR BEAMTE – WAS IST ABZUGSFÄHIG

- Arbeitskleidung.

- Fachliteratur.

- Arbeitsmaterialien.

- Fahrtkosten zur Arbeit.

- haushaltsnahe Dienstleistungen.

- Fortbildungen.

- Umzüge.

- doppelte Haushaltsführung.

Was ist eine Vorsorgepauschale bei Beamten : Die jetzt im Lohnsteuerabzugsverfahren berücksichtigte Mindestvorsorgepauschale beträgt 12 Prozent des Arbeitslohnes bis höchstens 1.900 Euro jährlich. In Steuerklasse III beträgt der Höchstbetrag 3.000 Euro. Die Vorsorgepauschale soll die Arbeitnehmeraufwendungen für Renten,- Kranken- und Pflegeversicherung abdecken.

Was sind keine Vorsorgeaufwendungen

Nicht als Vorsorgeaufwendungen absetzbar sind Versicherungen, die nicht der Vorsorge für die Zukunft dienen. Hierzu gehören beispielsweise Sachversicherungen, wie eine Hausrat- oder Rechtsschutzversicherung oder die Kfz-Kaskoversicherung.

Was sind alles sonstige Vorsorgeaufwendungen : Nicht nur diese Basisbeiträge zählen zu den sonstigen Vorsorgeaufwendungen. Erfasst werden hiervon begrifflich auch die darüber hinausgehenden Kranken- und Pflegeversicherungsbeiträge, sowie Beiträge zu Arbeitslosen-, Unfall- und Haftpflichtversicherungen.

Antwort: Beamte müssen möglicherweise Steuern nachzahlen, wenn die Mindestvorsorgepauschale für die private Kranken- und Pflegeversicherung höher angesetzt ist als die tatsächlich gezahlten Beiträge. In diesem Fall kann der tatsächliche Lohnsteuerabzug zu gering sein und eine Steuernachzahlung erforderlich machen.

Die Beträge sind gar nicht einzutragen bzw. absetzbar, da der Arbeitgeber das steuerpflichtige Gehalt deiner Frau „vor der Besteuerung“ bereits entsprechend gekürzt hat. Im versteuerten und bescheinigten Arbeitslohn ist die Berechungsgröße „Wahlleistungen für die Beihilfe“ nämlich gar NICHT mehr enthalten!

Was zählt zur Vorsorgepauschale

Die beim Lohnsteuerabzug zu berücksichtigende Vorsorgepauschale setzt sich aus folgenden Teilbeträgen zusammen: Teilbetrag für die Rentenversicherung, Teilbetrag für die gesetzliche Kranken- und soziale Pflegeversicherung und. Teilbetrag für die private Basiskranken- und Pflege-Pflichtversicherung.Zu den übrigen Vorsorgeaufwendungen gehören beispielsweise: Arbeitnehmerbeiträge zur gesetzlichen Krankenversicherung, zur sozialen Pflegeversicherung und zur Arbeitslosenversicherung. Diese Beiträge können Sie in der Regel Ihrer Lohnsteuerbescheinigung entnehmen.Für die sonstigen Vorsorgeaufwendungen (z. B. Beiträge zu Kranken- und Pflegeversicherungen, Beiträge zu Wahlleistungen zur Krankenversicherung, Beiträge zu Unfall- und Haftpflichtversicherungen) gilt ab 2010 ein separater Höchstbetrag von 2.800 € (§ 10 Abs. 4 Satz 1 EStG).

3. Sonstige Vorsorgeaufwendungen. Wer steuerfreie Zuschüsse zu seiner Krankenversicherung oder Beihilfe zu den Krankenkosten bekommt, kann bis 1.900 Euro als sonstige Vorsorgeaufwendungen steuerlich geltend machen. Erhält man keine steuerfreien Zuschüsse zu den Krankenkosten, sind bis zu 2.800 Euro abzugsfähig.

Warum muss ich als Beamter Steuern nachzahlen : Antwort: Beamte müssen möglicherweise Steuern nachzahlen, wenn die Mindestvorsorgepauschale für die private Kranken- und Pflegeversicherung höher angesetzt ist als die tatsächlich gezahlten Beiträge. In diesem Fall kann der tatsächliche Lohnsteuerabzug zu gering sein und eine Steuernachzahlung erforderlich machen.

Wie hoch ist die Pauschale für Vorsorgeaufwendungen : Die sonstigen Vorsorgeaufwendungen sind bis zur Höhe von 2.800 EUR als Sonderausgaben abziehbar, wenn der Steuerpflichtige seine Krankenversicherungsbeiträge selbst tragen muss.

Wann sind die Vorsorgeaufwendungen ausgeschöpft

Überschreitet die Summe allerdings 1.900 Euro im Jahr, können Sie keine weiteren Versicherungen – wie zum Beispiel die Kfz-Haftpflichtversicherung – in die Steuererklärung eintragen. Sie haben dann den Höchstbetrag bereits ausgeschöpft.

Die sonstigen Vorsorgeaufwendungen sind insgesamt bis 1.900 Euro abzugsfähig, wenn der Steuerzahler steuerfreie Zuschüsse zu seiner Krankenversicherung oder Beihilfe zu den Krankheitskosten erhält. Bekommt er diese steuerfreien Zuschüsse nicht, kann er bis zu 2.800 Euro als sonstige Vorsorgeaufwendungen geltend machen.Beihilfen werden aber auch aus öffentlichen Kassen gezahlt, um Zwecke, die im öffentlichen Interesse stehen, zu fördern. Hierzu zählen: Erziehung, Ausbildung, Forschung, Wissenschaft und Kunst. Die aus öffentlichen Kassen gezahlten Beihilfen sind steuerfreie Einnahmen.

Wie wird die Pension von Beamten versteuert : Eine Beamtenpension muss in voller Höhe als Einkünfte aus nicht-selbstständiger Arbeit versteuert werden. Allerdings zählt das Ruhegehalt zu den Versorgungsbezügen. Folglich sinkt die Steuerlast um 13,6 Prozent der Versorgungsbezüge (bei einem Eintritt in den Ruhestand im Jahr 2023).