3 EStG) ist eine einfache Art, den laufenden Gewinn eines Geschäftsjahres zu ermitteln. Mit Hilfe einer Übersicht, in der Einnahmen und Ausgaben getrennt voneinander aufgezeichnet werden, wird ein Überblick über die Einnahmen- und Ausgabensituation hergestellt.Unternehmer müssen Umsatz und Gewinn oder Verlust ermitteln und dem Finanzamt mitteilen. Zur Gewinnermittlung dürfen berechtigte Selbstständige und Unternehmer die Einnahmen-Überschuss-Rechnung (kurz EÜR) anwenden.Das Einkommensteuergesetz kennt vier Arten der Gewinnermittlung:

- Betriebvermögensvergleich nach § 4 Abs.

- Betriebsvermögensvergleich nach § 5 Abs.

- Überschuss der Betriebseinnahmen über die Betriebsausgaben nach § 4 Abs.

- Besteuerung nach Durchschnittssätzen nach § 17 EStG 1988 (siehe Rz 4101 ff)

Welche Gewinnermittlungsmethoden gibt es : Hierfür existieren unterschiedliche Gewinnermittlungsmethoden:

- Betriebsvermögensvergleich. allgemein (§ 4 Ábs. 1 EStG) und. besonders (§ 5 Abs. 1 Satz 1 EStG),

- Gewinnermittlung durch Einnahmen-Überschussrechnung (§ 4 Abs. 3 EStG),

- Gewinnermittlung nach Durchschnittssätzen bei Land- und Forstwirten (§ 13a EStG).

Wer muss eine Gewinnermittlung machen

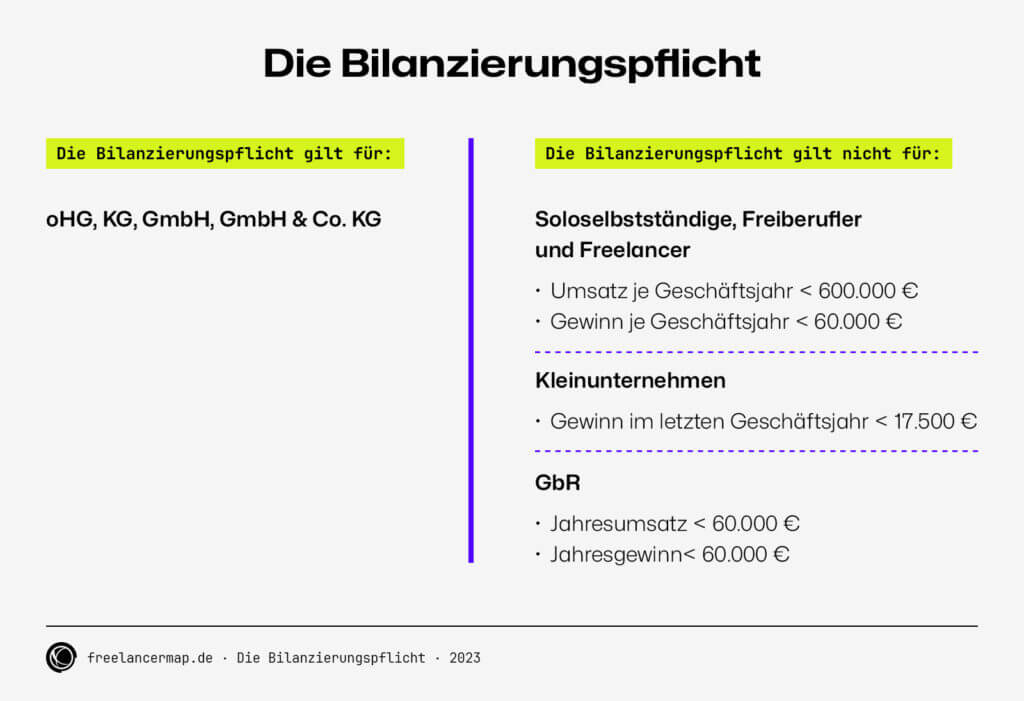

Einzelunternehmer, Freelancer und Freiberufler, die nicht zu den freien Berufen zählen, sind ab einem jährlichen Gewinn von 60.000 Euro bzw. ab einem jährlichen Umsatz von 600.000 Euro je Geschäftsjahr bilanzierungspflichtig.

Wer muss eine Gewinnermittlung abgeben : Jeder Gewinn aus unternehmerischer Tätigkeit muss versteuert werden. Egal, ob Sie Freiberufler oder Gewerbetreibender sind. Der Gesetzgeber gibt die Regelungen zu Gewinnermittlung vor, das Finanzamt überprüft die Einhaltung.

Für Selbstständige gilt mittlerweile, dass die Steuererklärung auf elektronischem Weg übermittelt werden muss. Dies ist in § 60 Abs. 4 EStDV geregelt. Größere Unternehmen und Kapitalgesellschaften weisen den Gewinn nicht über eine Steuererklärung, sondern mittels einer Bilanz nach.

EÜR für Kleinunternehmer. Als Kleinunternehmerin oder Kleinunternehmer musst du ebenso wie alle anderen Unternehmen dem Finanzamt deinen Gewinn melden. Für die Gewinnermittlung ist aber keine Bilanz und Gewinn- und Verlustrechnung zu erstellen, sondern lediglich eine Einnahmenüberschussrechnung.

Welche Gewinnermittlungsarten gibt es im Rahmen des Steuerrechts

Gewinnermittlungsarten:

- Gewinnermittlung nach Durchschnittsätzen bei Land- und Forstwirten.

- Betriebsvermögensvergleich (Bilanzierung)

- Einnahmen-Überschussrechnung (EÜR)

EÜR für Kleinunternehmer. Als Kleinunternehmerin oder Kleinunternehmer musst du ebenso wie alle anderen Unternehmen dem Finanzamt deinen Gewinn melden. Für die Gewinnermittlung ist aber keine Bilanz und Gewinn- und Verlustrechnung zu erstellen, sondern lediglich eine Einnahmenüberschussrechnung.Für Ihre Gewinnermittlung reichen Sie Ihre Steuererklärung zusammen mit der Einnahmenüberschussrechnung Anlage (Anlage EÜR) beim Finanzamt ein. Wer muss eine EÜR machen Niemand muss eine EÜR machen. Vielmehr darf man sich für diese vereinfachte Form der Buchführung unter bestimmten Bedingungen entscheiden.

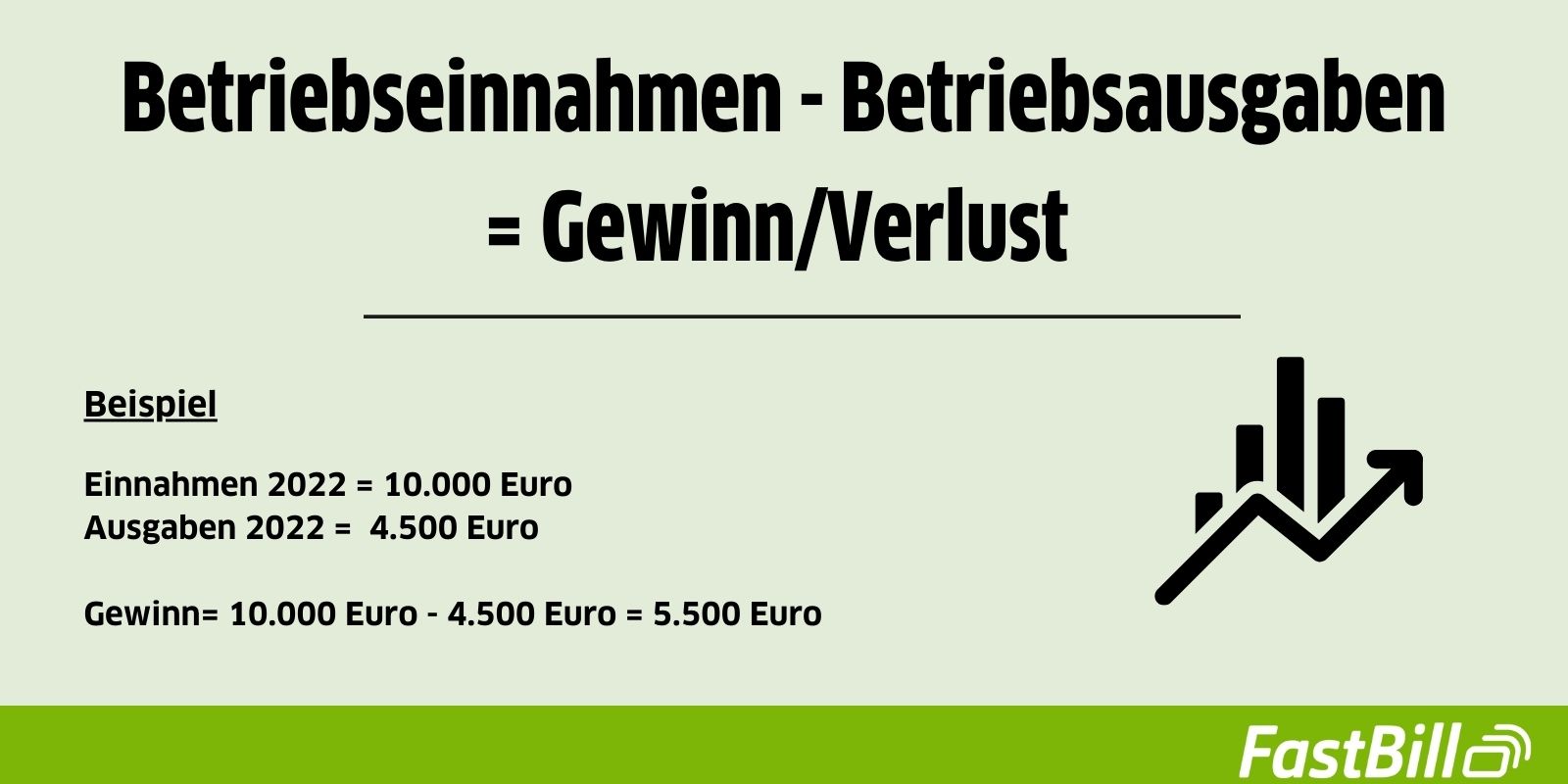

Die Ausgaben werden von den Einnahmen abgezogen – so ergibt sich der Gewinn deines Unternehmens, der versteuert werden muss. Die Steuererklärung inklusive EÜR musst du bis zum 31. Juli des Folgejahres abgeben.

Was sind Angaben zur Gewinnermittlung : Angaben zur Gewinnermittlung

Dabei stellst du deine Einnahmen den Ausgaben gegenüber und ermittelst so deinen letztendlichen Gewinn. In diesem Bereich kannst du außerdem angeben, ob du ein abweichendes Wirtschaftsjahr als das in Deutschland übliche Kalenderjahr von Januar bis Dezember anwendest.

Was muss ich bei Elster als Kleinunternehmer ausfüllen : Für die meisten Kleingewerbetreibenden und Freiberufler sind die Anlagen EÜR, AVEÜR und SZ am wichtigsten. Der erste Abschnitt ist am umfangreichsten und besteht aus 4 Teilen: Angaben zum Betrieb. Erfassung der Betriebseinnahmen.

Was gehört zur Gewinnermittlung

Bei der Gewinnermittlung werden Betriebsausgaben und Betriebseinnahmen miteinander verrechnet. Hier gilt das Zufluss-Abfluss-Prinzip, das heißt, es werden nur tatsächlich im Geschäftsjahr angefallene Positionen berücksichtigt. Als Geschäftsjahr gilt in diesen Fällen das Kalenderjahr.

Wie kann ich Fehler in meiner Erklärung, die ich nach dem Versenden entdeckt habe, nachträglich korrigieren Eine nachträgliche Korrektur einer bereits gesendeten Erklärung können Sie durchführen, indem Sie diese Steuererklärung korrigiert nochmals senden.Die Einnahmenüberschussrechnung für dein Unternehmen reichst du zusammen mit deiner Steuererklärung bei deinem Finanzamt ein. Dazu füllst du einfach die Anlage EÜR aus. Das passende Formular findest du im Steuerverwaltungsprogramm ELSTER. Dort trägst du deine zuvor ermittelten Betriebseinnahmen und -ausgaben ein.

Was ist wenn ich bei der Steuererklärung was falsch mache : Bemerkst du einen Fehler, kurz nachdem du deine Steuererklärung abgeschickt hast, meldest du dich einfach bei deinem zuständigen Finanzamt und unterrichtest dieses über den jeweiligen Fehler. Die Bearbeitung deiner Steuererklärung wird dann zurückgestellt und du erhälts eine Frist für deine Korrektur.