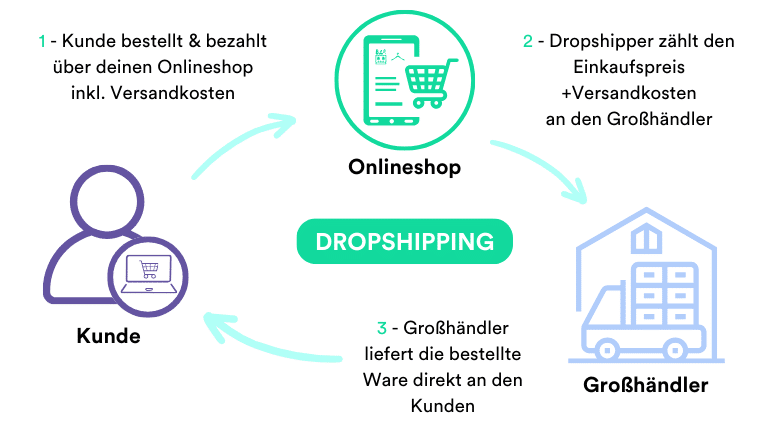

Unabhängig davon, ob du als Einzelunternehmer oder in einer anderen Rechtsform agierst, ist es in Deutschland grundsätzlich erforderlich, ein Gewerbe anzumelden, wenn du ein Dropshipping-Geschäft betreiben möchtest.Schritt 2 – Dropshipping Gewerbe anmelden: In Deutschland benötigst du zum Start eines Handelsunternehmens lediglich eine Gewerbeanmeldung. Diese führst du gegen eine kleine Gebühr (10,00 Euro bis 65,00 Euro) bei deiner zuständigen Stadt- oder Gemeindeverwaltung durch.Im Grunde ist Dropshipping als eine Form des E-Commerce zu verstehen. Man vertreibt Produkte über einen eigenen Online Shop. Kauft ein Kunde ein Produkt in deinem Onlineshop, leitet man als Shopbetreiber den Auftrag an einen Partner (Hersteller oder Großhändler des Produkts) weiter.

Was muss ich für Dropshipping anmelden : Für die Eröffnung oder den Betrieb eines Online-Shops benötigst du einen Gewerbeschein, auch wenn du Dropshipping nur nebenbei betreibst. Als Gewerbetreibender musst du dich beim Finanzamt anmelden und eine Steuernummer (auch die Umsatzsteuer-Identifikationsnummer) beantragen.

Wie viel Steuern zahlt man für Dropshipping

Wenn du einen Dropshipping-Shop betreibst, unterliegen deine Einkünfte der Einkommenssteuer. Dafür gilt ein Freibetrag in Höhe von 10.908 Euro. Mit einem Jahresumsatz von unter 22.000 Euro kannst du von der Kleinunternehmerregelung profitieren und musst demnach keine Umsatzsteuer abführen (Stand Ende 2023).

Ist man mit Dropshipping selbstständig : Im Zuge dieses Aufschwungs erfreut sich auch Dropshipping zunehmend an Beliebtheit. Dropshipping ist ein ideales Sprungbrett in die Selbstständigkeit. Denn auf diesem Weg kannst du mit wenig Kapital und geringem Risiko gründen – gerade für Soloselbstständige und Solopreneur*innen ist Dropshipping interessant.

Nun gelten folgende Regelungen: Die Zollfreigrenze ist entfallen. Entsprechend sind Händler aus Drittländern jetzt nicht mehr im Vorteil – sie zahlen Einfuhrumsatzsteuer mit dem geltenden Steuersatz des Landes (in Deutschland 7 bzw. 19 Prozent).

Wenn du einen Dropshipping-Shop betreibst, unterliegen deine Einkünfte der Einkommenssteuer. Dafür gilt ein Freibetrag in Höhe von 10.908 Euro. Mit einem Jahresumsatz von unter 22.000 Euro kannst du von der Kleinunternehmerregelung profitieren und musst demnach keine Umsatzsteuer abführen (Stand Ende 2023).

Was passiert wenn man Dropshipping ohne Gewerbe macht

Der Händler bestellt erst dann, wenn der Endkunde kauft. Die Einkünfte aus einem Dropshipping-Shop unterliegen der Einkommenssteuer. Händler mit geringen Umsätzen können sich als Kleinunternehmer von der Umsatzsteuer befreien lassen, die Umsatzgrenze dafür liegt bei 22.000 Euro.Wenn du einen Dropshipping-Shop betreibst, unterliegen deine Einkünfte der Einkommenssteuer. Dafür gilt ein Freibetrag in Höhe von 10.908 Euro. Mit einem Jahresumsatz von unter 22.000 Euro kannst du von der Kleinunternehmerregelung profitieren und musst demnach keine Umsatzsteuer abführen (Stand Ende 2023).In einer Umfrage gaben französische Dropshipping-Unternehmen mehrheitlich an, monatlich zwischen 100€ und 500€ zu verdienen. Währenddessen führten wir eine eigene Fallstudie durch, in der wir innerhalb von wenigen Tagen ca. 1000$ mit Dropshipping verdienen konnten.

Es gibt viele Dropshipper, die mit einem erfolgreichen Dropshipping-Shop bis zu 100.000 € pro Jahr verdienen. Wenn du auch ein erfolgreicher Dropshipper sein möchtest, der 100.000 Euro pro Jahr verdient, musst du die richtigen Lieferanten auswählen oder eine eigene Marke aufbauen.

Ist Dropshipping steuerpflichtig : Wenn du einen Dropshipping-Shop betreibst, unterliegen deine Einkünfte der Einkommenssteuer. Dafür gilt ein Freibetrag in Höhe von 10.908 Euro. Mit einem Jahresumsatz von unter 22.000 Euro kannst du von der Kleinunternehmerregelung profitieren und musst demnach keine Umsatzsteuer abführen (Stand Ende 2023).

Ist Dropshipping Kleingewerbe : Dropshipping als Kleinunternehmer

Wer nicht mehr als 22.000 Euro Umsatz im Jahr (Stand: 2023) generiert, kann die Kleinunternehmerregelung gemäß § 19 UStG in Anspruch nehmen. In diesem Fall muss keine Umsatzsteuer ausgewiesen und abgeführt werden.

Wie viel darf man online verdienen ohne Gewerbe

Bei einem Online-Shop wird Gewerbesteuer entrichtet, es sei denn, der jährliche Gewinn liegt unter 24.500 €. E-Commerce-Unternehmer müssen Einkommensteuer zwischen 14 % und 42 % zahlen, wobei ein Grundfreibetrag von 10.908 € (Stand 2023) besteht.

Die Kosten liegen zwischen 30 und ca. 890 € im Monat.Wenn du einen Dropshipping-Shop betreibst, unterliegen deine Einkünfte der Einkommenssteuer. Dafür gilt ein Freibetrag in Höhe von 10.908 Euro. Mit einem Jahresumsatz von unter 22.000 Euro kannst du von der Kleinunternehmerregelung profitieren und musst demnach keine Umsatzsteuer abführen (Stand Ende 2023).

Was ist der Haken an Dropshipping : Dropshipping ist eine Form des E-Commerce, bei der Online-Händler oft keine eigenen Produkte mehr vorrätig halten. Stattdessen werden die Produkte direkt vom Großhändler oder Hersteller an die Kund:innen verschickt.